Блог им. Meta_trader |Норникель: анализ текущей ситуации

- 24 марта 2021, 16:39

- |

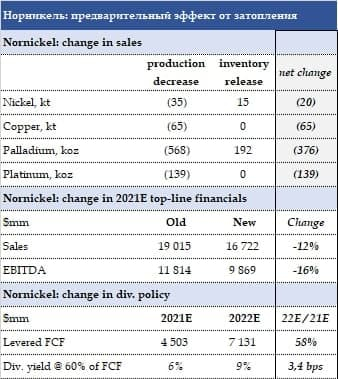

16 марта менеджмент представил предварительный план восстановления рудников. По оценке компании, снижение объемов производственной программы 2021 г. в базовом сценарии относительно ранее утвержденных годовых планов составит порядка 35 тыс тонн никеля, 65 тысяч тонн меди, 22 тонны металлов платиновой группы.

Снижение добычи будет частично компенсировано реализацией никеля и палладия из запасов — 15 тыс. тонн и 192 тыс. унций соответственно. Net влияние на прогнозные выручку и EBITDA по итогам 2021 года — 12% и 16% соответственно.

24 марта вышла новость о том, что Интеррос предлагает изменить дивидендную политику Норникеля до 2023 года, перейти на выплату 50-60% от FCF. Если дивидендная политика будет изменена в текущем году, то за счет выплаты штрафа дивидендная доходность (60% от FCF) по итогам 2021 года может составить не более 6%.

Если $2 млрд штрафа в прошлом году занизили EBITDA (и дивиденды соответственно), но не свободный денежный поток (так как фактически не было денежного оттока), то в этом году их фактическая выплата, которая уже состоялась, снизит размер свободного денежного потока.

Аналитика сектора в канале Russian M&M

- комментировать

- Комментарии ( 0 )

Блог им. Meta_trader |Норникель: разбор инцидентов

- 05 марта 2021, 16:19

- |

Предисловие: Оценить реальный ущерб (даже очень предварительный) сейчас достаточно трудно, так как компания не раскрывает подробностей. С учетом такого падения котировок Норникеля интересно посмотреть, какая может быть оценка компании в случае worst-case scenario.

На Норильской обогатительной фабрике (НОФ) Норникеля произошло обрушение здания пункта перегрузки руды и примыкающей к нему галереи дробильного цеха, находившиеся на реконструкции.

Пресс-служба Заполярного филиала Норникеля сообщила ТАСС, что обрушилось здание пункта перегрузки руды и примыкающей к нему пешеходной галереи. В здании пункта перегрузки велись ремонтные работы по усилению конструкций. Работа фабрики продолжается в ограниченном режиме.

Фабрика входит в состав ООО «Медвежий ручей». Норильская обогатительная фабрика перерабатывает весь объем добываемых вкрапленных руд месторождения Норильск-1, а также медистые и вкрапленные руды Октябрьского и Талнахского месторождений, бедные обороты с Медного завода с получением никелевого и медного концентратов.

( Читать дальше )

Блог им. Meta_trader |Инвестиционные возможности в 2021E

- 08 января 2021, 16:59

- |

В текущем году я бы выделил несколько отраслей:

» Черная металлургия

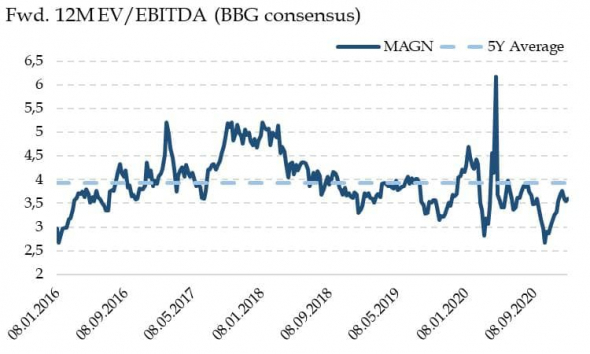

» ММК: восстановление внутренней премии на сталь, начиная с 2К21, а также рост производства на 15-20% за счет реконструкции стана 2500 горячего проката

» Северсталь: хорошая география продаж, 130% самообеспеченность железной рудой.

» НЛМК: отмена пошлин на слябы в США, рост цен вернет американский дивизион на положительную операционную рентабельность, выигрывает от рекордно высоких экспортных цен на сталь, 100% самообеспеченность железной рудой (не выигрывает, но и не проигрывает от роста цен на сырье)

Дивидендная доходность в секторе остается двузначной даже при ценах на сталь на 30% ниже спот-цен. Консенсус Bloomberg не учитывает в оценке текущие цены на сталь, поэтому при более слабой коррекции цен на сталь, прогнозы могут быть пересмотрены в сторону повышения. Продолжаю держать сектор.

На фоне высоких цен на железную руду (~165 $/т) из металлургов сейчас мне больше нравится Северсталь. Хотя ММК продолжается оставаться недооцененным даже с учетом спот-цен на сырье и металлы (3,6x против исторического среднего 4х).

( Читать дальше )

Блог им. Meta_trader |Медь: намечен курс на 10,000 $/т

- 14 декабря 2020, 14:01

- |

В начале декабря Goldman Sachs выпустил репорт под названием «Copper: Charting a course to $10,000/t», в котором был пересмотрен прогноз цен на медь в сторону повышения – с 7,500 $/т до 9,500 $/т на горизонте 12 мес., подметив, что бычий рынок для металла только начался.

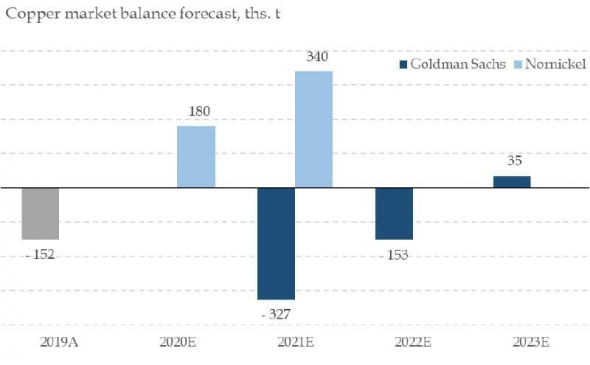

В 2021 году банк ожидает сильного дефицита меди на уровне -327 тыс. тон с последующим снижением дефицита до -153 тыс. тонн в 2022 году и небольшим профицитом на уровне 35 тыс. тонн в 2023 году. Драйверами роста цены в течение этого периода будут значительный циклический подъем спроса вместе с благоприятной денежной политикой на фоне низких запасов и снижающегося доллара. Аналитики считают, что цена на металл достигнет пика в 1П22 (10,170 $/т) и за счет роста производства и, как следствие, снижение дефицита, цена нормализуется.

Банк выделяет следующие ключевые драйверы, подкрепляющие бычий прогноз. Во-первых, сильный спрос в Китае вызвал снижение запасов как в Китае, так и на зарубежных площадках вместе с началом восстановления промышленного спроса в странах Запада. Во-вторых, озвученные инициативы согласно новому пятилетнему плану повысили ожидания относительно спроса в ключевых отраслях – потребителей меди, ввиду чего ожидается дефицит металла в следующие 2 года. При этом Норникель в своем прогнозе баланса рынка меди более консервативен, ожидая более сильного восстановление предложение относительно спроса в течение 2021 года.

( Читать дальше )

Блог им. Meta_trader |Консенсус по ценам на металлы и оценка ГМК на споте

- 19 ноября 2020, 01:25

- |

Аналитика сектора в t.me/RussianMetals

Блог им. Meta_trader |Чувствительность металлургических компаний к росту НДПИ

- 19 сентября 2020, 11:35

- |

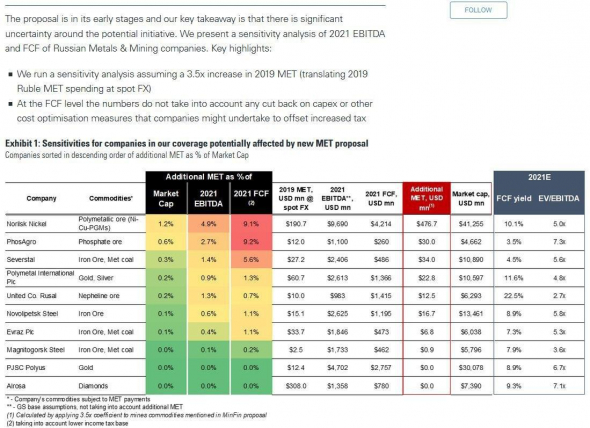

Что сделали аналитики банка — посмотрели, сколько дополнительных расходов по НДПИ компании понесут в том случае, если эта инициатива пройдет в думе. Методология — смотрели на расходы по итогам 2019 года, умножали на 3,5х с пересчетом на спот-курс доллара. Грубо, но показательно.

Полюс, Алроса по нулям, так как добывают исключительно золото/алмазы, которые не попали под раздачу (пока). Полиметалл ~ 20 млн долларов, насколько я понимаю, из-за добычи меди и других побочных недраг. металлов.

Позже подготовлю похожий материал для золотодобывающей отрасли. Будет особенно актуально, если и про нее вспомнят.

Аналитика сектора в моем канале t.me/RussianMetals

Блог им. Meta_trader |Динамика долларовой стоимости ГМК и его корзины металлов

- 04 августа 2020, 23:10

- |

По моим оценкам, компания покажет по итогам 1П20 выручку ~ $6850 млн (+9% г/г) и EBITDA 4000 (+7% г/г) без учета влияния резерва. Компания создаст резерв под ликвидационные расходы и, возможно, штраф, но резерв не будет реальным денежным оттоком.

Кстати в тему золота: на Быстринском ГОКе Норникель также добывает золото (побочный металл при производстве меди), чья доля в групповой выручке составляет ~ 3% (~420 — 440 млн долларов по итогам 2020E — в зависимости от того, где будет цена на золото в течение 2П20)

Аналитика сектора в моем канале t.me/RussianMetals

Блог им. Meta_trader |Russian M&M Conviction list или на кого в секторе я ставлю

- 21 июля 2020, 00:50

- |

» Полиметалл. Дешевизна относительно исторической оценки и главного конкурента — Полюса. Об этом уже писал. С учетом более высокого операционного рычага компания — хорошая ставка на рост цен на золото.

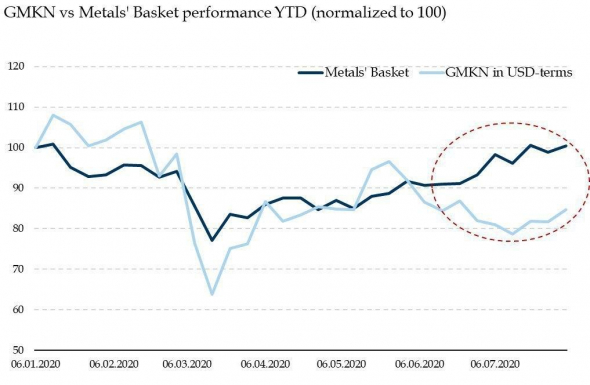

» Норникель. Считаю, что рынок слишком нервно отреагировал относительно всей истории со штрафом. Писал, какие благоприятные исходы возможны. В целом компания даже в самом негативном сценарии остается устойчивой. Из-за скандала рост стоимости корзины металлов (палладий, медь, никель и платина) был проигнорирован.

» Петропавловск. Компания покажет самый сильный рост финансовых показателей по итогам следующих 12 месяцев за счет роста производства и цен на золото, а также за счет сокращения издержек на унцию производства.

( Читать дальше )

Блог им. Meta_trader |Текущая цена Норникеля привлекательна на 1-2 года

- 08 июля 2020, 09:43

- |

С начала июня рыночная капитализация Норникеля упала на c.15,5% на новостях об аварии, произошедшей на ТЭЦ-3 (дочерняя компания Норникеля). дин из резервуаров с дизтопливом разгерметизировался, и оно стало быстро выливаться на дорогу и окрестности. В итоге произошел разлив 21 тыс. тонн дизельного топлива.

6 июля Росприроднадзор оценил размер ущерба окружающей среде от утечки на уровне 147,7 млрд рублей (c.$2,1 млрд). К тому же расходы на ликвидацию последний разлива, по предварительным оценкам Потанина, составляют c.10 млрд рублей ($140 млн).

Норникель по праву является дивидендным аристократом, который может позволить выплачивать 60% от EBITDA (дивиденды определяются на полугодовой основе) благодарю низкой долговой нагрузке (0,9х по итогам 2019 года). Именно поэтому главный вопрос, который волнует рынок заключается в том, сколько сможет (или сможет вообще) компания заплатить в качестве дивидендов.

Норникель в состоянии и выплатить штраф, и направить 60% EBITDAна дивиденды

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс